工研院綜整國內外政經情勢,5月24日發布2019年台灣製造業景氣展望預測結果,預測2019年製造業產值為19.26兆元,產值成長率為0.02%,較上季預測下修1.56個百分點。受到全球經濟成長動能減弱、中美新一輪貿易談判等因素影響,台灣製造業今年產值與銷售表現受到明顯衝擊。若中美貿易戰情持續升級,可能導致國際經濟進一步趨緩,並對我製造業帶來更負面的影響,需密切關注。

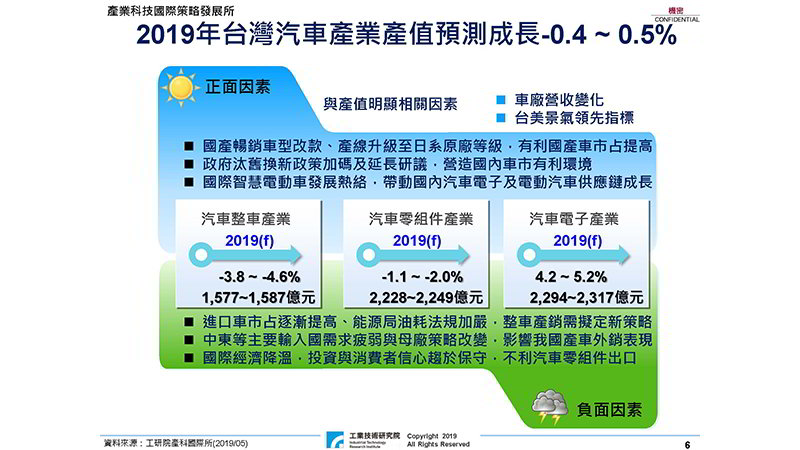

展望2019年,IEKCQM預測台灣汽車產業產值成長區間約為-0.4至0.5%,展望2019年,IEKCQM預測台灣汽車產業產值成長區間約為-0.4至0.5%,預計在第三季呈現較明顯回溫,成長主力在汽車電子。正向因素包括:一、多款國產暢銷車型改款、部分廠商已將產線升級至日系原廠等級,有利維持國產車市占率。二、政府汰舊換新減稅政策的加碼與延長研議,有助於加速汰換國內10年以上的老舊車種,營造國內車市的有利環境,預計在第三季呈現較明顯回溫。三、國際智慧電動車發展熱絡,國內業者也致力於提高汽車電子輔助系統搭載率,帶動汽車電子及電動汽車供應鏈成長。然而,在負向因素方面,因2018年進口車市占率已達45.3%的歷史高峰,且2022年能源局油耗法規加嚴,台灣整車產銷亟需擬定新策略。

2019年汽車與零組件產業面臨二大關鍵挑戰:

1. 「進口車壓迫內需市場」:在進口車向下搶佔小型車市場情況下,2018年進口車輛數19.7萬輛,市佔率達45.3%創歷史新高、年成長率為6.3%。隨著國產車與進口車在銷售的價差逐漸拉近,國產車未來在新車開發、車載駕駛安全輔助系統與車載導航娛樂配備加裝上,均恐遭遇規模經濟議題。2019年在國內總市場成長有限、進口車挾品牌優勢進逼下,國產車如何止跌回升,將是我業者在推出下一代車型與車種改款,須面對與思考此課題。

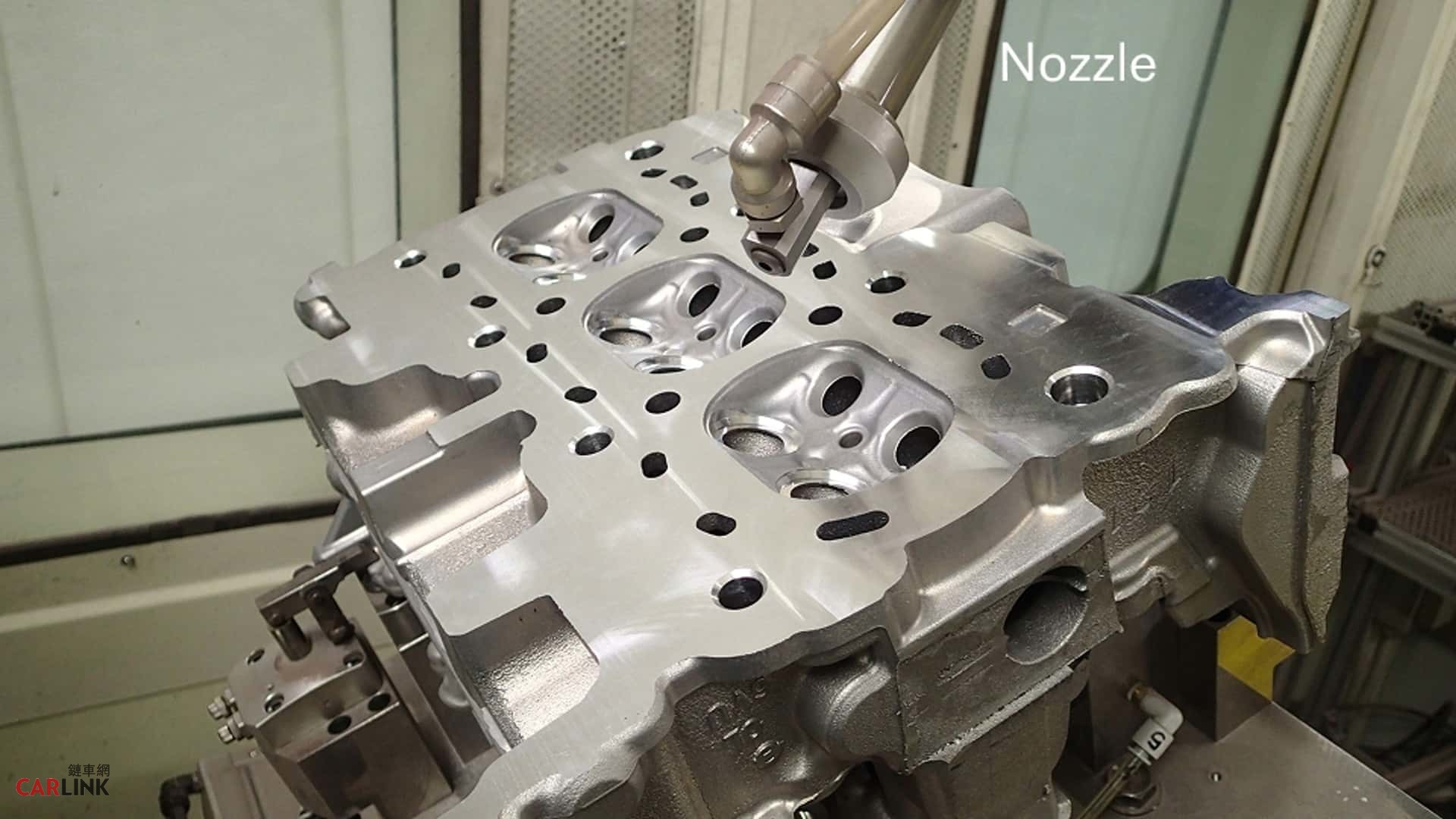

2. 「2022年油耗標準加嚴」:能源局修訂「車輛容許耗用能源標準」,2022年後各品牌產銷新車的平均油耗標準加嚴至每公升20.9公里。目前觀察到Toyota代工廠國瑞汽車,已投入新台幣60億元升級產線,提升至日本原廠產線相同水平,推出符合法規的車型,亦開始出口Hybrid車款至中東地區。對於其他整車廠而言,如何因應法規要求,導入節能新車款與升級現行國產車產線均為重要議題。此外,在零組件廠方面,如何因應生產混合動力車型及各大車廠布局共用模組化,研製所需之各類零組件及與整車廠共同探討產品規格,其中蘊含之技術能量及系統整合能力,成為企業轉型及提升產品附加價值之重點。

產科國際所提出三大策略方向建議:「加速開發台灣特色節能車輛」、「槓桿台灣資通訊產業優勢」,「運用國際級技術驗證與示範場域,打造智慧電動車營運典範」:

1. 「加速產業及供應鏈升級,開發台灣特色節能車輛」:預計於2022年實施新油耗法規,透過自有品牌車輛開發電動化車輛零組件,將有助於台灣電動車輛擴大高效率動力系統相關開發,例如:短期開發48V電動化系統、智慧車燈及充電設施等。中長期以零組件整合機械、電子、電機與材料等產業,開發相關電動化次系統或關鍵零組件、發展低功耗的功率模組(如IGBT)以運用於國內節能車輛產線及拓展國際市場。

2. 「槓桿台灣資通訊產業優勢,建立新型態智慧交通商業服務模式」:隨我國推動與加速汰舊換新車輛之政策實施,以及消費者對安全與動力系統的重視,國產新車已可見先進駕駛輔助系統(ADAS,如自動跟隨、車道偏移警示、前方防碰撞、全週影像等)等汽車電子產品的滲透率提高。後續可結合我資通訊產業優勢(如AI、巨量分析、雲端服務等),發展新型態智慧交通商業服務模式,如塞車與事故預警、停車位搜尋、即時最佳路徑等。

3. 「運用國際級技術驗證與示範場域,打造智慧電動車營運典範」:2019 CES美國消費性電子展今年重點主題之一為「自駕車應用情境」,強調自動駕駛技術應用的多元情境,包含自駕物流車與微型巴士,及跨業間的系統合作。工研院指出,台灣具備成熟的汽車與資通訊產業,建議短期以先進駕駛安全車輛系統、車聯網作為發展標的,透過政府在六都所提供不同等級自動駕駛實測場域,驗證自動駕駛新興技術與營運服務系統可行性,打造中長期智慧電動車應用與營運典範,進而累積未來輸出整體解決方案至全球之基礎。